Een uitgebreide analyse van de AEX

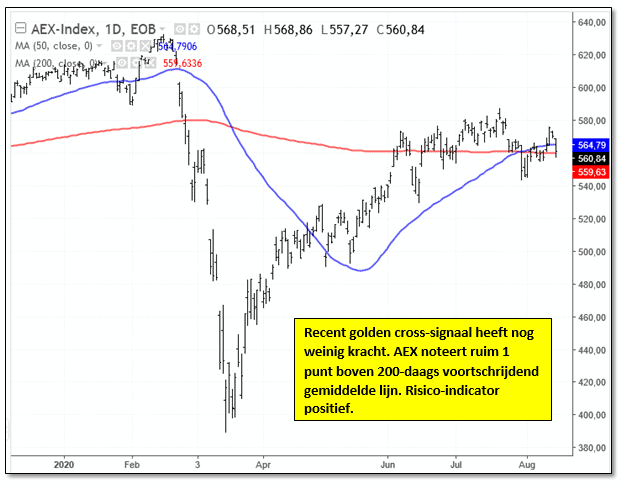

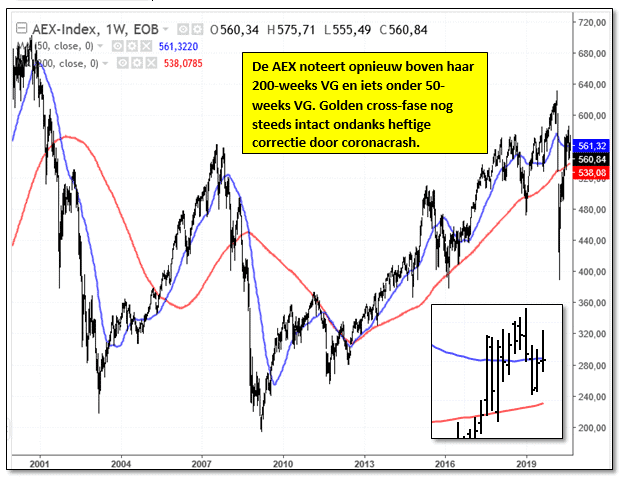

Op de huidige peildatum, slotkoersen 14 augustus, noteert de AEX in een golden cross-fase. Recent is het 50-daags voortschrijdend gemiddelde (blauwe lijn) opwaarts door het 200-daags voortschrijdend gemiddelde (rode lijn) gekruist. Echter, deze rode lijn vormt al weken een psychologische barrière waar de AEX maar geen afstand van kan nemen. Al ruim 2 maanden stagneert de opmars van de Nederlandse aandelenbeurs.

De AEX-index, de hoofdgraadmeter van de Nederlandse beurs, vertegenwoordigt de koersontwikkeling van de 25 grootste ondernemingen gewogen naar marktkapitalisatie. Iedere 3 maanden analyseren wij, aan de hand van de Golden Crosses Beleggingsmethode, de status van Nederlands belangrijkste beursindex. Wat wordt de vermoedelijke richting van de beurs? Welke aandelen binnen de index bieden de meeste kansen? Zijn Nederlandse aandelen over- of ondergewaardeerd?

Via de Golden Crosses Beleggingsmethode laten wij in 5 stappen zien hoe wij gefundeerd op o.a. deze vragen een antwoord geven. Onze methode is op iedere belegging van toepassing. Daarbij plaatsen wij direct de kanttekening dat geen enkele analysemethode in de wereld een garantie geeft op een 100% rendementsscore. Echter, een gedisciplineerde toepassing van de beleggingsmethode zal op lange termijn waarde toevoegen en risico’s verlagen.

De Golden Crosses Beleggingsmethode is een combinatie van fundamentele en technische analyse.

Stap 1: Wat is de status van de risico-indicator?

Als alle 25 onderliggende ondernemingen in koers stijgen, zal het u niet verbazen dat de AEX-index stijgt. En als ze alle 25 dalen, zult u ook begrijpen dat de index daalt. Maar vaak is de praktijk anders.

Binnen één index kunnen de onderliggende bedrijven in verschillende trends bewegen. Het aantal stijgende ten opzichte van dalende trends, rekening houdend met de respectievelijke wegingsfactoren, bepaalt uiteindelijk de richting van de index.

Om de status van de trend te bepalen gebruiken wij één risico-indicator uit de technische analyse. Wij maken gebruik van het 50- en 200-daags voortschrijdend gemiddelde (VG), in het Engels “moving average” genoemd. Oftewel het gemiddelde van respectievelijk de laatste 50 en 200 slotkoersen. Het 50-daags VG wordt in onze grafieken weergegeven door een blauwe lijn en het 200-daags VG door een rode lijn. Als de blauwe lijn zich boven de rode lijn beweegt, dan is er sprake van een golden cross-fase. Oftewel een lange termijn stijgende trend. Indien de blauwe lijn onder de rode lijn noteert, dan is er sprake van een dead cross-fase. Dit betekent dat er gevaar dreigt en dat de trend neerwaarts is.

De grafiek op bladzijde 1 laat zien dat de huidige status positief is. Omdat de laatste koersreeks van meer dan 3 aaneengesloten beursdagen zonder de rode lijn te raken, boven deze lijn ligt, is het recente koopsignaal bekrachtigd. Echter, vooralsnog krijgt het koopsignaal geen momentum. De AEX-index blijft sinds de golden cross maar heen en weer bewegen rondom de belangrijke psychologische barrière. De slotkoers van

vrijdag 14 augustus lag ruim een punt boven de rode lijn. De hellingshoek van het 50-daags VG, de blauwe lijn, buigt echter voor het eerst sinds de verandering van de hellingshoek in mei neerwaarts. Hoewel het koopsignaal nog weinig kracht heeft, moeten wij op basis van onze “3-dagen-regel” concluderen dat de trend voor de AEX POSITIEF is.

Stap 2: Wat is de status van de risico-indicator voor de 25 onderliggende bedrijven?

Op alle 25 bedrijven uit de AEX kunnen wij afzonderlijk onze risico-indicator toepassen. Zie onze risico-indicator maar als een soort enquête. Een grafiek van een aandeel of index is niets anders dan een grafische weergave van wat alle beleggers van de waardering van een bedrijf of index vinden. Stijgende koersen in een grafiek wijzen op enthousiasme onder de geënquêteerden. Dalende koersen wijzen juist op pessimisme. De belegger stemt met zijn koop- of verkoopgedrag over de huidige waarderingen. Hoe groter de onderneming of onderliggende index is, des te meer

beleggers het effect zullen volgen. Bij een enquête kunnen wij concluderen dat hoe meer mensen deelnemen, des te betrouwbaarder de uitkomst is. Zo werkt het ons inziens ook bij beleggen. Hoe groter het bedrijf is, des te betrouwbaarder is de uitkomst van de enquête. De beurskoers zal dan eerder een goede afspiegeling zijn van de

onderliggende prestaties van het bedrijf. De stand van de AEX-index is de uitkomst van een enquête onder de volgers van de 25 onderliggende bedrijven. Onze risico-indicator is dan ook betrouwbaarder als het wordt toegepast op de AEX-index, dan op ieder bedrijf afzonderlijk. Desalniettemin kan uit de analyse van de 25 individuele bedrijven extra informatie worden gehaald. Hoe meer bedrijven er in een golden cross-fase noteren, des te breder wordt de hoofdtrend van de AEX-index gedragen.

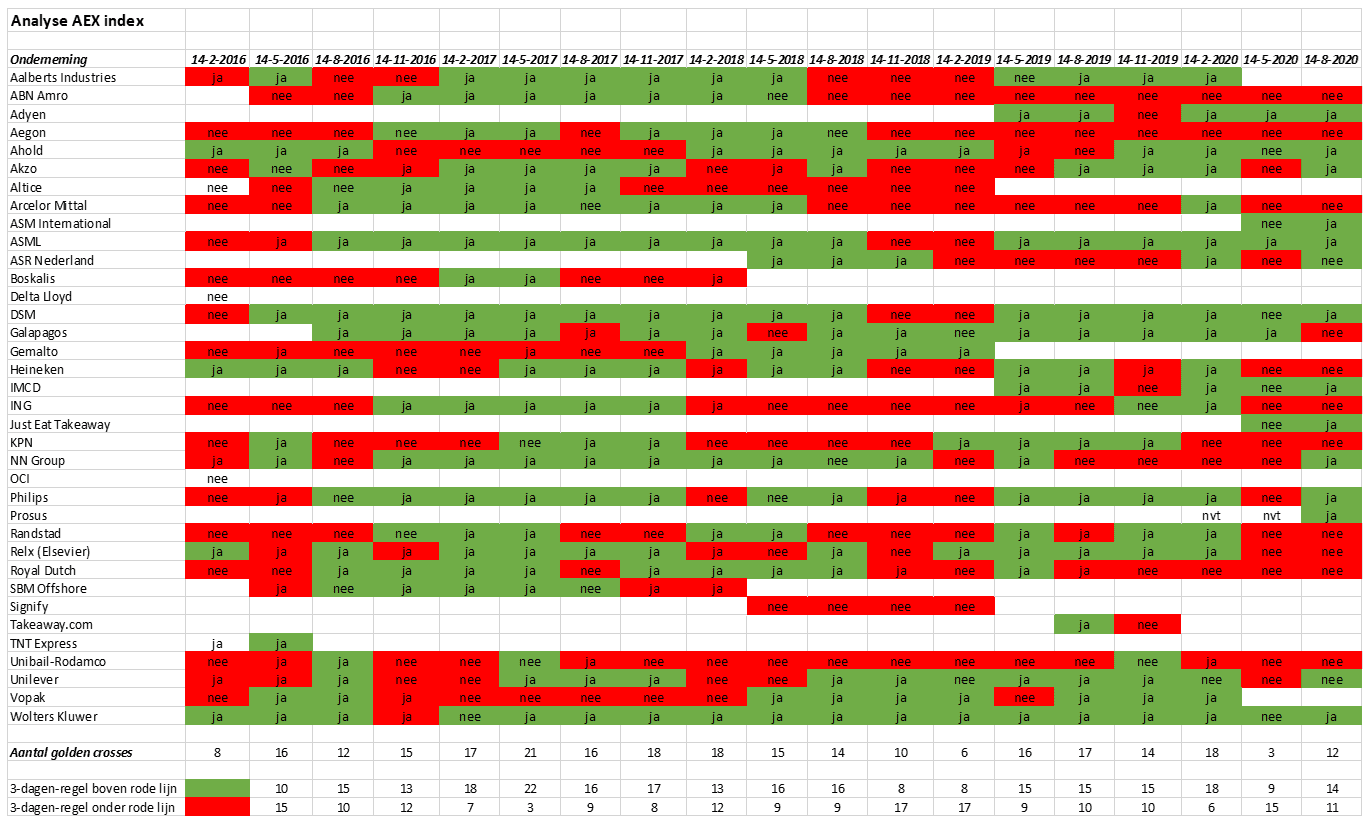

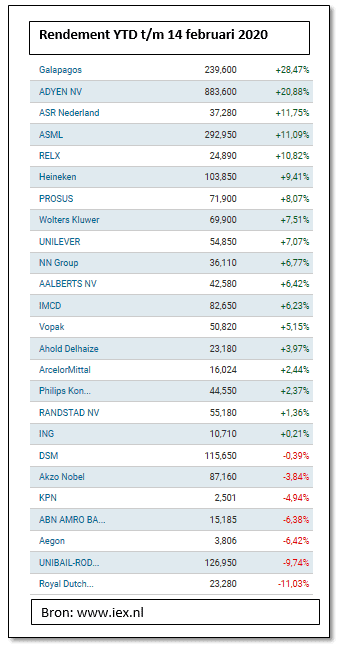

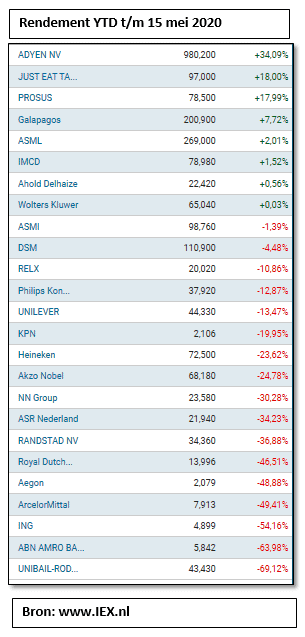

Op dit moment noteren 12 van de 25 bedrijven in een golden cross-fase (zie tabel op bladzijde 4). Dit zijn er 9 meer dan een kwartaal geleden! Om trendveranderingen vroegtijdig te kunnen signaleren maken wij ook gebruik van de “3-dagen-regel”. Als de koers vanuit een dead cross-fase 3 aaneengesloten beursdagen boven de rode lijn noteert (zonder deze te raken), dan wijst dit op een verhoogde kans op een verandering van de trend. In dit voorbeeld van dalend naar stijgend. Als belegger wil je zo spoedig mogelijk op een stijgende trend inspelen. Wachten op het golden cross-signaal om te kopen kan betekenen dat een groot deel van de winst wordt gemist.

14 bedrijven hebben een “groene” kleur in de tabel op bladzijde 4. Dit wijst erop dat de onderliggende trend nog steeds aan het verbeteren is. 2 bedrijven zullen per saldo met een hoge waarschijnlijkheid binnenkort een koopsignaal geven.

Één van die bedrijven is zwaargewicht Unilever. Er is nog geen sprake van een golden cross, maar de laatste reeks van 3 aaneengesloten beursdagen, zonder de rode lijn te raken, ligt aan de bovenkant van deze belangrijke psychologische barrière. Hoewel de laatste weken de koers van Unilever consolideert rond haar 200-daags VG lijn, is

een opwaarts vervolg op basis van de “3-dagen-regel” het meest waarschijnlijke scenario.

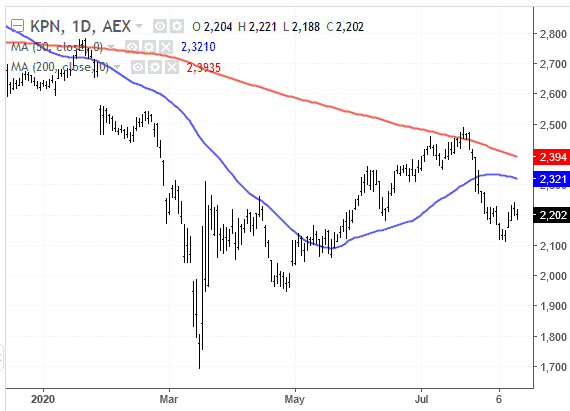

Het aandeel KPN laat duidelijk zien wat er zo belangrijk is aan het 200-daags VG. Vanaf haar dieptepunt herstelde de koers fors. Maar de opleving liep stuk op de psychologische barrière. De koers voldeed ook niet aan de “3-dagen-regel”. Een neerwaarts vervolg is dan nog steeds het meest waarschijnlijke scenario op basis van de huidige status van onze risico- indicator.

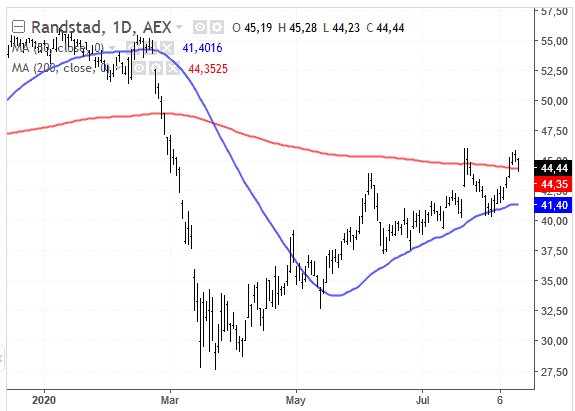

Ook het aandeel Randstad doet haar best om boven de rode lijn uit te breken. Maar zolang niet wordt voldaan aan de “3-dagen-regel” is de kans groot dat het aandeel een nieuwe terugval staat te wachten. Met 12 van de 25 bedrijven in een golden cross-fase, en mogelijk nog 2 extra koopsignalen op korte termijn, komt de verdeling neutraal over.

Min of meer de helft stijgend, de andere helft dalend.De score voor stap 2 is momenteel NEUTRAAL.

Stap 3: Hoe betrouwbaar is de huidige golden cross in de AEX-index?

Warren Buffett investeert nooit in beleggingen die hoog gewaardeerd zijn. “Wees niet hebzuchtig wanneer anderen dit zijn. Wees hebzuchtig wanneer anderen bevreesd zijn”, is één van zijn bekende uitspraken.

De lange termijn trends worden nog beter zichtbaar op basis van de 50- en 200-weeks VG lijnen (zie grafiek rechtsboven). Het zijn niet alleen de golden- en dead crosses die signalen afgeven. Ook de hellingshoek van het 50-weeks VG lijkt een aardig betrouwbare indicator voor de toekomstige richting. Deze is momenteel stijgend (zie venster rechtsonder in de grafiek). Met het blote oog is het nauwelijks zichtbaar. Er lijkt eerder sprake van een vlak verloop van het 50-weeks VG. Is er sprake van twijfel onder beleggers?

Volgens de regels van onze risico-indicator is er gewoon sprake van een stijgende trend. De crash zorgde voor een korte paniek, maar volgens de stand van de risico-indicator is dat nu verleden tijd.Oftewel de huidige status voor de AEX is POSITIEF.

Stap 4: Levert het handelen enkel op basis van golden- en dead cross-signalen rendement op?

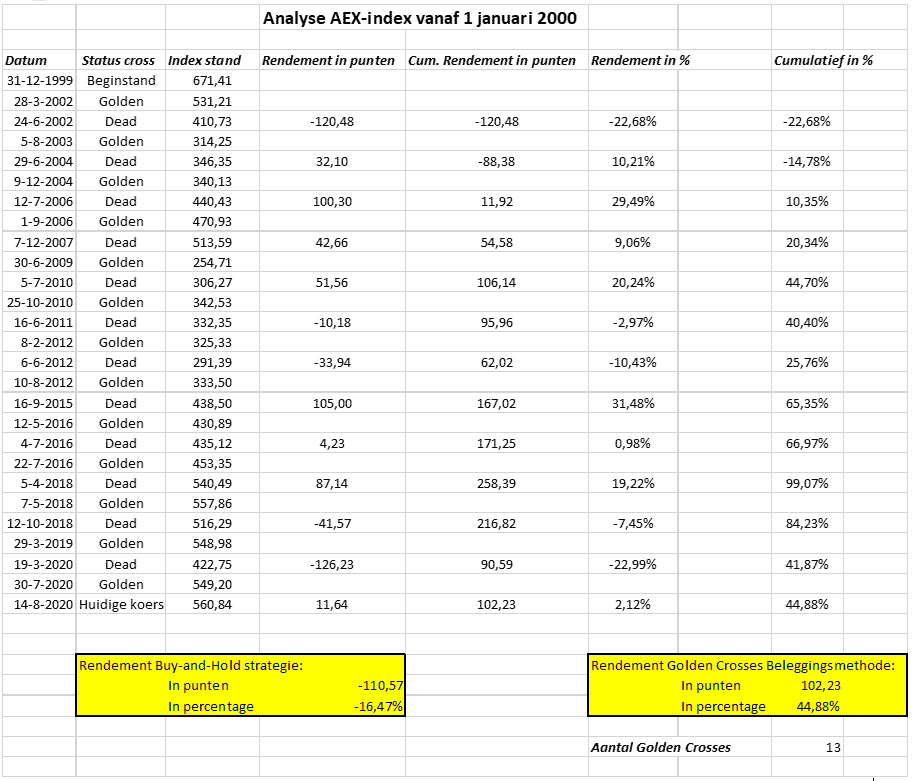

Om de kracht van de golden en dead cross-indicator duidelijk te maken hebben wij een analyse gemaakt van het zuiver volgen van golden en dead cross-signalen vanaf 1 januari 2000 (zie tabel bovenaan de volgende bladzijde). Daarbij hebben wij in ons onderzoek de eerste transactie volgens de Golden Crosses Beleggingsmethode gedaan bij het eerste golden cross-signaal na 1 januari 2000. Bij de berekening van het rendement op lange termijn is geen rekening gehouden met dividend, rente en transactieprovisies. Onze inschatting is overigens dat, rekening houdend met deze extra factoren, het resultaat slechts beperkt zal wijzigen. Tijdens golden cross-fases ontvangt de belegger tenslotte gewoon dividend en tijdens dead cross-fases ontvangt de belegger (normaliter) rente over zijn liquiditeit.

Er zijn, inclusief de recente golden cross, deze eeuw slechts 13 golden crosses geweest op basis van het 50- en 200-daags VG. Beleggen in een AEX-tracker om deze strategie te volgen had dus relatief weinig transactiekosten teweeg gebracht. In perioden van dead crosses betaalt u geen beheerfee of bewaarloon wanneer u de gelden naar een spaarrekening boekt. Deze kosten heeft u wel bij een buy-and-hold strategie.

Het begin van deze eeuw kenmerkte zich door de ICT-crisis. Deze crisis veroorzaakte een forse correctie op de Amsterdamse beurs. Het uiteindelijke rendement vanaf de eeuwwisseling ligt, bij het volgen van de Golden Crosses risico-indicator, fors hoger dan voor de buy-and-hold strategie. Een belegger die de buy-and-hold strategie had toegepast en tegen de slotkoers van 31 december 1999 had gekocht, had nu een koersrendement van -16,47%. De belegger die bij iedere golden cross tegen de slotkoers van die dag had gekocht en op iedere daarop volgende dead cross tegen de slotkoers had verkocht, had een rendement behaald van 44,88%. De Golden Crosses Beleggingsmethode heeft vooral toegevoegde waarde in perioden dat beurzen een crisis doormaken. Verliezen worden dan beperkt. De slechtste beleggingsperiode op basis van onze risico-indicator was de laatst afgesloten golden cross-fase. Het rendement was met -22,99% zelfs nog iets slechter dan de periode tijdens de ICT-crisis (-22,68%). Dit soort grote verliezen wordt veroorzaakt door de snelle periode waarin het verlies wordt veroorzaakt. Plots omkerende trends worden te laat, op basis van de risico-indicator, gesignaleerd. Daarom gebruiken wij aanvullende richtlijnen zoals de “3-dagen-regel” en “10%-regel”. Daarnaast is de fundamentele analyse leidend, zoals wij in de volgende paragraaf zullen toelichten.

Wij blijven onze waarschuwing herhalen: “Onze risico-indicator signaleert geen crashes. Plotselinge sterke koersdalingen kunnen zich in iedere periode voordoen. Ook in een golden cross-fase. De beurscrash van 1987 was zo’n voorbeeld die niet vooraf door onze risico-indicator werd gesignaleerd”. En ook de recente coronacrash kan aan dit voorbeeld worden toegevoegd. Crashes komen niet vaak voor. 2 achter elkaar al helemaal niet. Toch kan een nieuwe crash zich op ieder moment opnieuw voordoen.

Wij realiseren ons dat het startpunt van de vergelijking van de 2 methoden in de tabel arbitrair is. Door de eeuwwisseling als startdatum te kiezen komt onze risico-indicator goed uit de verf. Wij hadden ook perioden kunnen rapporteren waarin de Golden Crosses Beleggingsmethode minder voordeel zou hebben opgeleverd ten opzichte van de buy-and-hold strategie. Amerikaanse onderzoeken wijzen uit dat het gebruik van onze risico-indicator op de S&P500 over langere perioden geen extra rendement geeft. De rendementen op basis van buy-and-hold en de Golden Crosses methode zijn dan ongeveer aan elkaar gelijk. Maar de onderzoeken geven wel aan dat het risico van onze beleggingsmethode, op basis van golden- en dead crosses, beduidend lager ligt. Voor de AEX-index en veel andere indices zien wij, naast risicobeheersing, ook op het gebied van rendement een positieve bijdrage van het gebruik van de risico-indicator. Dit in tegenstelling tot de uitkomsten van de Amerikaanse onderzoeken.

De lange termijn analyse toont aan dat de toegevoegde waarde van het handelen op basis van de golden en dead cross-signalen groot is. Daarom is de huidige status van de risico-indicator POSITIEF voor de AEX-belegger.

Stap 5: Wat is onze fundamentele visie?

De voorgaande 4 stappen gaan over onze risico-indicator. Echter, de belangrijkste vraag is: “Is de belegging fundamenteel ondergewaardeerd?”. De uitkomst van stap 5 kan er toe leiden dat de stappen 1 t/m 4 geheel overbodig zijn. U gaat toch niet uw geld beleggen in aandelen die uzelf sterk overgewaardeerd vindt? Als een belegging volgens de eigen fundamentele visie overgewaardeerd is, dan mag de nadruk ons inziens niet komen te liggen op de risico-indicator. Technische analyse is naar onze mening altijd ondergeschikt aan de fundamentele analyse. Maar dit wil niet zeggen dat het analyseren van grafieken onzin is. Het is een prima hulpmiddel die, in combinatie met de fundamentele analyse, van sterk toegevoegde waarde kan zijn.

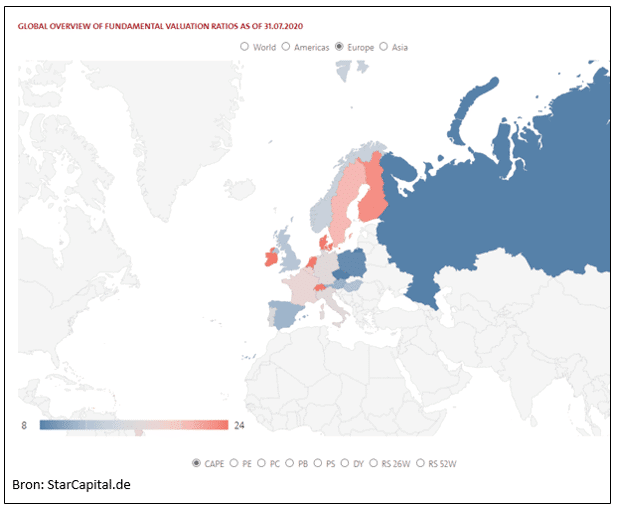

Onze huidige fundamentele visie is negatief. De waarderingen van Nederlandse aandelen zijn naar onze mening relatief hoog en voornamelijk gebaseerd op het ruime monetaire beleid van centrale banken. Wij hechten voor het bepalen van de waardering veel waarde aan de zogenoemde CAPE-waarderingsmaatstaf. Deze Cyclically Adjusted Price-Earnings is door econoom Robert Shiller geïntroduceerd en zijn werk is met een Nobelprijs bekroond. In de berekening van zijn indicator/ratio wordt gebruik gemaakt van de gemiddelde winst over de afgelopen 10 jaar gecorrigeerd voor inflatie. Door het gebruik van een periode van 10 jaar wordt het effect van de economische cyclus op een bepaald moment verminderd.

Uit de afbeelding rechtsboven, gemaakt door Star Capital, blijkt de hoge waardering van Nederlandse aandelen op basis van de CAPE waarderingsmaatstaf. De relatief rodere kleur ten opzichte van veel andere Europese landen geeft dit aan. De CAPE-waarderingsmaatstaf voor Nederland is per ultimo juli 23,9. Dit is 2% punt hoger dan eind april. De stand ligt boven het wereldwijde gemiddelde van 22,4. Dit gemiddelde wordt overigens sterk beïnvloed door de hoge waarderingen in de VS. De VS heeft een weging in de wereldindex van 47,7% en heeft een CAPE score van 30,1.

De CAPE waardering is relatief hoog. De huidige ontwikkelingen rondom corona zullen de winsten van de gemiddelde economie voor langere tijd negatief beïnvloeden.

Volgens de berekeningen van Star Capital staat Nederland op de waarderingsladder op plaats 33 van de in totaal 40 landen die zij volgen. Hierbij worden overigens meer waarderingsmaatstaven gebruikt dan enkel de CAPE-maatstaf. Zo worden ook het dividendrendement, de koers-winstverhouding, koers-boekwaardeverhouding en koers-cashflowverhouding in de bepaling van de ranking betrokken. Hoe hoger in de ranking, des te hoger de waarderingen.

Wij schreven de vorige keer: “Het verdisconteren van verwachtingen is omgeven door veel onzekerheden. Het is de vraag of de hoge verwachtingen omtrent de winst gaan uitkomen. Mochten de bedrijfswinsten de komende jaren inderdaad verder stijgen, wellicht zelfs meer dan nu wordt verdisconteerd, dan kunnen de beurskoersen positief verrassen. Het verleden leert echter dat beleggers vaak te optimistisch of te pessimistisch zijn. In de huidige fase lijkt er sprake van overoptimisme. Wij zien momenteel steeds meer bevestiging dat de wereldeconomie afglijdt naar een recessie”.

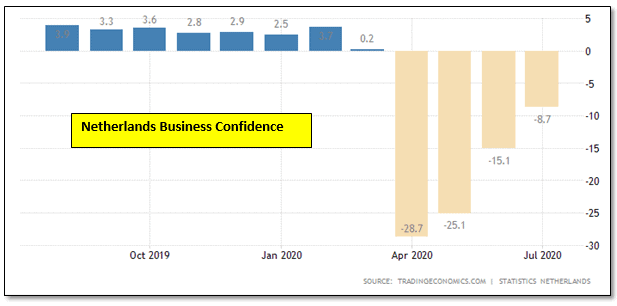

Inmiddels zitten wij al in een diepe recessie, gekenmerkt door een forse krimp van het Bruto Binnenlands Product. Waarschijnlijk wordt het zelfs een zware depressie. De periode van krimp kan nog weleens veel langer gaan duren. Hoewel het producentenvertrouwen langzaam aan het herstellen is, is deze nog steeds behoorlijk negatief.

Fundamenteel gezien zijn de waarderingen van Nederlandse aandelen, in historisch perspectief maar ook ten opzichte van veel andere landen, hoog. Wij blijven om die reden fundamenteel NEGATIEF.

Conclusie:

Onze kwartaalanalyse heeft momenteel de volgende status:

- Huidige status risico-indicator: POSITIEF

- Breedte van de trend: NEUTRAAL

- Betrouwbaarheid huidige dead cross: POSITIEF

- Lange termijn rendement obv risico-indicator: POSITIEF

- Fundamentele waardering: NEGATIEF

Fundamenteel zien wij weinig opwaarts potentieel. De waarderingen zijn opnieuw zeer hoog en de geopolitieke risico’s nemen nog steeds toe. Op basis van stap 5, de belangrijkste, is het verstandig om niet teveel risico te nemen. Een onderweging is de einduitkomst op basis van deze 5 stappen. Maar hoeveel moeten wij onderwegen? Helemaal geen Nederlandse aandelen of toch een bepaald percentage van het belegbaar vermogen alloceren richting de AEX?

Dit is voor iedere belegger een persoonlijke afweging. Wij zijn in ons beleggingsbeleid voorstander van het beleggen in wereldwijde en/of regionale beleggingsfondsen en trackers. Wij hebben onze beleggingsmethode met de AEX-index toegelicht omdat dit veel Nederlandse beleggers zal aanspreken. Met onze methodiek tonen wij aan dat fundamentele analyse prima gecombineerd kan worden met een instrument uit de technische analyse. De fundamentele analyse is een subjectieve waarderingsmethodiek. Mocht uzelf (subjectief) een positieve fundamentele visie hebben, dan is de huidige stand van onze risico-indicator (objectief) een bevestiging van uw visie. Wanneer uw fundamentele visie niet wordt bevestigd door de stand van de risico-indicator, dan geeft dit aan dat andere beleggers per saldo uw visie niet delen.

De Golden Crosses Beleggingsmethode kan ook worden toegepast op individuele aandelen. Maar dit levert een minder betrouwbaar beeld op waardoor de uitkomst minder zeker wordt. Individuele beleggingen hebben namelijk te maken met specifiek risico. Het is niet alleen de markt die van invloed is op de richting van de koersen, maar ook de prestaties van het individuele bedrijf. Dit is een extra risicocomponent. De meest lucratieve aandelen zijn de aandelen die continue, ieder kwartaal, in een golden cross noteren (zoals ASML). Overigens heeft Galapagos zijn positieve reeks afgebroken. Maar let op! Aan iedere golden cross komt een eind. De meest interessante golden crosses zijn die aandelen die een lange periode in een dead cross hebben genoteerd en recent zijn gedraaid naar een golden cross-fase, bijvoorkeur na een daling van 50% of meer. NN Group zou dit weleens kunnen zijn. Het is raadzaam om te kopen wanneer anderen per saldo negatief zijn, maar dan wel na een grote correctie. Bij individuele aandelen dient voorkomen te worden dat u instapt op een aandeel die structureel de slag mist.

Pas voor uzelf de stappen van de Golden Crosses Beleggingsmethode toe. Kijk bijvoorkeur wekelijks naar de stand van de risico-indicator. En kijk ook met regelmaat naar de fundamentele waarderingen. Het is niet te voorkomen dat u soms aandelen koopt, die achteraf toch blijken te dalen. Ook na toepassing van onze regels. Echter, onze ervaring leert dat de kans daarop wel aanzienlijk wordt verkleind.

Disclaimer Golden Crosses B.V.:

Op deze publicatie is de disclaimer van Golden Crosses B.V. van toepassing.

Verkorte disclaimer:

Alle aanbevelingen inzake de aantrekkelijkheid van bepaalde effecten dienen niet gezien te worden als aanbod om effecten en/of andere zakelijke waarden te kopen of te verkopen, noch als een uitnodiging of aansporing tot het doen van enige investering.

Alle communicatie is generiek van aard en houdt geen rekening met de specifieke beleggingsdoelstellingen, de persoonlijke financiële situatie, kennis en ervaring en beleggingshorizon van de betreffende lezer. Alle informatie mag dan ook niet worden aangemerkt als een persoonlijk advies.

De waarde van beleggingen kan fluctueren. In het verleden behaalde resultaten bieden geen garantie voor de toekomst. Opinies, feiten en meningen kunnen zonder nadere aankondiging worden gewijzigd. De verspreiding van alle uitingen van Golden Crosses in andere jurisdicties dan in Nederland is mogelijk aan restricties onderhevig en de lezer dient zelf de restricties te achterhalen.

Golden Crosses verbiedt het geheel of gedeeltelijk verspreiden van alle uitingen van Golden Crosses en aanvaart geen enkele aansprakelijkheid voor de acties van derden op grond van inzichten van Golden Crosses.

Het intellectueel eigendom van alle publicaties van Golden Crosses behoort toe aan Golden Crosses.

De gehele disclaimer kunt u lezen op de website www.goldencrosses.nl

Match My View

Vind snel en gemakkelijk een beursproduct dat past bij uw strategie.

Profiteer van

koersstijgingen of juist koersdalingen met onze handige selectietool. Selecteer een aandeel: