Uitgebreide analyse Dow Jones Index

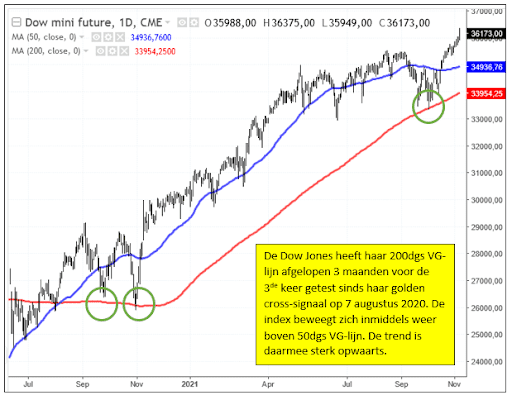

De Amerikaanse Dow Jones index noteerde de afgelopen handelsdagen weer nieuwe records. Na een maandenlange stagnatiefase geeft onze risico-indicator aan dat de kans groot is dat de trend verder opwaarts zal continueren. Het feit dat de index opnieuw boven haar 50-daags voortschrijdend gemiddelde (VG)-lijn (blauwe lijn) noteert, wijst volgens de regels van onze risico-indicator op kracht. De correctie die afgelopen september werd ingezet is, geheel volgens de regels van onze risio-indicator, exact gestopt op de rode lijn. Dit was opnieuw een mooi instapmoment. Maar is de basis fundamenteel gezien ook nog gezond?

De Amerikaanse economie heeft voortdurend extra monetaire en fiscale stimulansen nodig om overeind te blijven. Zonder geldcreatie of belastingverlagingen zou de financiële piramide vrijwel zeker in elkaar storten. Het is niet alleen de coronapandemie die de economie ontregelt. Een wellicht nog grotere verstoring is het voortslepende handelsconflict tussen de VS en China. De strijd tussen beide grootmachten resulteert in ernstige verstoringen in zowel de productie als logistieke ketens. Grondstoffenprijzen, maar ook die van halffabricaten en vele eindproducten stijgen inmiddels fors in prijs.

De oudste Amerikaanse aandelenindex met 30 grote ondernemingen wordt opnieuw aan onze monitor gelegd om te zien of de beurs verder kan stijgen. In deze Dow Jones-analyse, het spreekwoordelijke hartonderzoek, gaan wij analyseren wat de vooruitzichten, zowel voor de korte als lange termijn, vermoedelijk zullen zijn. Door het volgen van 5 stappen trachten wij, met een hoge mate van zekerheid, de toekomstige richting van de index te voorspellen. Wij realiseren ons dat onze beleggingsmethode niet in elke tijdsperiode werkt. Iedere positieve uitslag van bijvoorbeeld een hartonderzoek is ook geen garantie tegen hartfalen. Ook onze beleggingsmethode is geen garantie die altijd winst oplevert!

Maar wij zijn ervan overtuigd dat een gedisciplineerde toepassing van de beleggingsmethode op de lange termijn waarde zal toevoegen en risico’s zal verlagen. Het voorspellende koersverloop sinds het golden cross-signaal, op basis van beide voortschrijdende gemiddelde lijnen, is geen verrassing.

Stap 1: Wat is de status van onze risico-indicator?

Als alle 30 onderliggende ondernemingen in koers stijgen, zal het u niet verbazen dat de Dow Jones stijgt. En als ze alle 30 dalen, zult u ook begrijpen dat de index daalt. Maar vaak is de praktijk anders. Er zijn binnen één index zowel bedrijven die bewegen in opgaande als in neergaande trends.

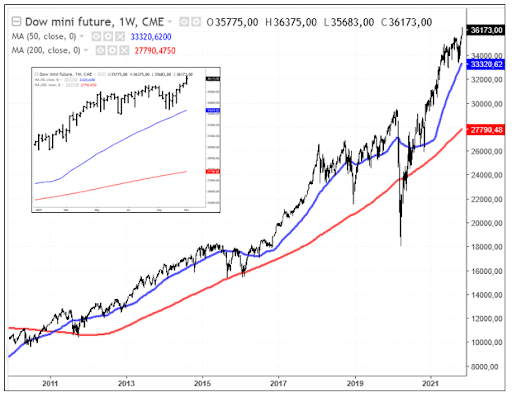

De Dow Jones-index noteerde op onze peildatum, slotkoersen 5 november, in een golden cross-fase (zie grafiek bladzijde 1). De index bevindt zich zowel boven het 50- als 200-daags voortschrijdend gemiddelde (VG), respectievelijk de blauwe en rode lijn. Hierop geven wij in het vervolg van deze analyse een verdere toelichting. Onze risico-indicator zegt ons dat de vermoedelijke richting verder opwaarts is. Centrale bankiers en overheden halen alles uit de kast om de stijgende trend te continueren. Of ze er ook in slagen om de economie weer terug te krijgen op het niveau van voor de uitbraak van de coronacrash moet nog gaan blijken. Want de schade is nog steeds enorm. Sommige sectoren profiteren sterk, maar er zijn ook sectoren die ernstig te lijden hebben. Dit is o.a. terug te zien bij stap 2. Daarnaast zorgen geopolitieke spanningen voor veel schade aan de mondiale economie en de onderlinge handelsverhoudingen. De hoofdtrend is momenteel echter POSITIEF.

Stap 2: Wat is de status van de risico-indicator voor de 30 onderliggende bedrijven?

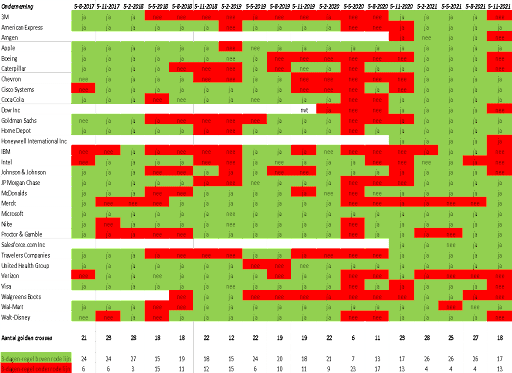

Naast de hoofdtrend van de index kunnen wij met onze risico-indicator ook de status van de onderliggende individuele bedrijven toetsen. Hoe meer bedrijven er binnen de index in een golden cross-fase bewegen, des te breder wordt de stijging van de index gedragen. Momenteel bevinden zich 18 van de 30 bedrijven in een golden cross-fase. 9 minder dan op de vorige peildatum! Het huidige positieve sentiment van de index wordt dus fors minder breed gedragen. Dit maakt de Dow Jones-index extra kwetsbaar op deze hoge niveaus. Kijk in de tabel op bladzijde 3 bijvoorbeeld naar de situatie op 5 november 2018. Toen draaide het positieve sentiment ook plotseling sterk negatief waardoor er op de volgende peildatum 10 bedrijven minder in een golden cross-fase noteerden. Nu is er dus ook zo’n sterke onderliggende daling van het aantal golden crosses, echter voorlopig zonder een zichtbare correctie op indexniveau.

De tabel geeft per bedrijf de status aan. Sterke golden cross-fases (stijgende trends) zijn aandelen met “ja” in een “groen” gekleurd vakje. Sterke dead cross-fases (dalende trends) zijn aandelen die zich kenmerken door de notificatie “nee” in een “rood” vakje. Andere combinaties zijn mogelijk en geven vaak een voorlopend signaal op een verandering van de trend. Voor beleggers in individuele aandelen zijn deze wisselende signalen vaak het meest interessant.

17 van de 30 bedrijven noteren nu meer dan 3 aaneengesloten beursdagen boven hun 200-daags VG-lijn. Wanneer bedrijven boven deze rode lijn noteren dan is dit vaak een positief signaal, zeker in combinatie met een golden cross-fase. Wanneer een bedrijf in een golden cross-fase noteert maar de laatste reeks van 3 aaneengesloten beursdagen zich onder de rode lijn bevindt, dan is dat een zwak signaal.

Aan 3 bedrijven geven wij, zoals gebruikelijk, extra aandacht om zo de indicator verder toe te lichten.

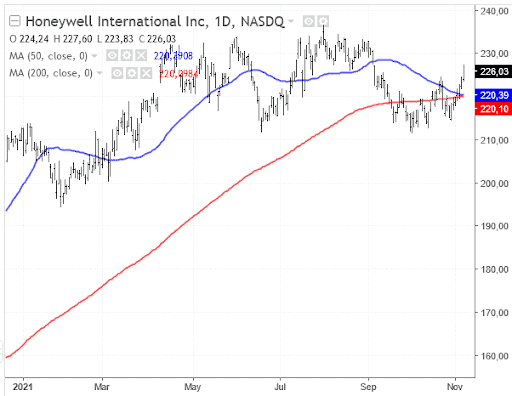

Honeywell International noteert in een golden cross-fase. Maar de laatste reeks van meer dan 3 aaneengesloten beursdagen, zonder de rode lijn aan te raken, ligt onder de rode lijn.

Vandaar een rood vakje. Al weken strijden de optimisten en pessimisten tegen elkaar bij dit aandeel. Als de koers er de komende beursdagen in slaagt om langer dan 3 aaneengesloten beursdagen boven de rode lijn te noteren zonder de lijn te raken, dan krijgt de golden cross mogelijk weer kracht. Een spannend aandeel om te volgen obv de regels van onze risico-indicator.

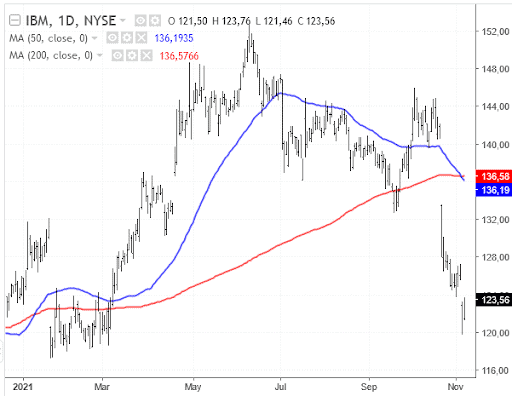

IBM geeft daarentegen deze week een dead cross-signaal. De koersvorming onder de rode lijn gaf al aan dat het sentiment aan het verslechteren was. Op basis van de risico-indicator kan het bedrijf beter worden gemeden.

Merck laat deze periode zien wat de functie van de rode lijn is. Toen het aandeel met kracht steeg en boven de rode lijn begon te noteren, langer dan 3 aaneengesloten beursdagen, verbeterde het sentiment sterk. Een pullback naar de rode lijn volgde, wat vaak het ideale instapmoment is. Evenals de Dow Jones afgelopen periode ook zijn terugval kende naar de rode lijn om vervolgens weer fors te stijgen. Uitgerekend op de peildatum daalde Merck met 9,87%. De status van de risico-indicator is ondanks deze daling nog steeds positief.

Resumerend: met 18 golden crosses op 30 aandelen is de kracht van de trend sterk verslechterd. Op basis van onze “3-dagen-regel” is de status zelfs nog iets zwakker. Immers er voldoen 17 bedrijven aan deze regel (zie hiervoor het aantal groene cellen in de tabel op bladzijde 3). Op basis van stap 2 is de uitkomst POSITIEF, maar wel duidelijk in kracht afnemend.

Stap 3: Hoe betrouwbaar is de huidige golden cross?

Warren Buffett investeert nooit in beleggingen die hoog gewaardeerd zijn. “Wees niet hebzuchtig wanneer anderen dit zijn. Wees hebzuchtig wanneer anderen bevreesd zijn”, is één van zijn bekende uitspraken. De Buffett indicator wordt toegelicht bij stap 5.

De betrouwbaarheid van golden crosses verschilt naar onze mening. Een golden cross na een koersdaling van 50% of meer is naar onze mening het meest interessant. Dan hebben we namelijk te maken met de uitspraak: “Wees hebzuchtig wanneer anderen bevreesd zijn”.

Golden cross-signalen op historisch hoge niveaus, zoals de fase waarin de index zich nu bevindt, kunnen wel degelijk een mooi rendement opleveren. Maar de risico’s zijn wel hoger. Een gemiddelde golden cross-fase duurt ongeveer 1,5 jaar (18 maanden). Echter, dit wordt bij de Dow Jones index sterk vertroebeld door de vele crosses aan het begin van deze eeuw op basis van de daggrafiek (zie tabel op bladzijde 7). Er zijn sinds de eeuwwisseling 20 golden cross-fases geweest. De gemiddelde lengte bedraagt 276 kalenderdagen.

De huidige golden cross-fase in de grafiek op dagbasis (bladzijde 1) is op 7 augustus 2020 begonnen en duurt inmiddels 455 kalenderdagen. Wanneer wij de grafiek uitzoomen en op weekbasis afbeelden (zie grafiek op bladzijde 5), dan is te zien dat de golden cross in de week van 14 februari 2011 is begonnen! De huidige golden cross-fase in de grafiek op weekbasis duurt nu meer dan 10,5 jaar en de klok tikt vrolijk verder!

In die 10 jaar is de golden cross-fase verschillende keren getest door een hevige terugval. Maar vrijwel altijd stopte deze terugval bij het 200-weeks VG. De coronacrash resulteerde zelfs korte tijd in koersen onder de rode lijn. Echter van een neerwaartse kruising van het 50- door de 200-weeks voortschrijdend gemiddelde lijn is het niet gekomen. In het ingezoomde deel linksboven in de grafiek blijkt dat de trend zich een aantal maanden zijwaarts heeft ontwikkeld, maar nu weer nieuwe records maakt. Zolang de index boven de blauwe lijn noteert zijn nieuwe records waarschijnlijk.

Wij weten dat er ooit weer een zeer grote crisis komt, alleen niet wanneer. Ieder dead cross-signaal, zoals in 2020 in de grafiek op dagbasis, kan hét waarschuwingssignaal zijn voor zo’n nieuwe lange dalingsfase. Achteraf gezien bleek dit signaal vals! Degene die bij iedere golden cross was ingestapt op de “rijdende Dow Jones trein naar rendement” en bij iedere dead cross was uitgestapt, had tot de vorige peildatum maar één keer een klein verlies geleden. De laatste golden cross-fase is echter wel met een groot verlies van ruim 27% afgesloten. De indicator zorgt dus niet altijd voor een tijdig signaal. Op dit risico wijzen wij elke keer en dit zullen wij blijven doen. Er bestaat nu éénmaal geen strategie die dit soort dalingen kan voorkomen (zie ook stap 4).

Zowel op dag- als weekbasis is er sprake van een golden cross-fase. De status is dus POSITIEF.

Stap 4: Levert het handelen enkel op basis van golden en dead crosses extra rendement op?

Om de kracht van de golden en dead cross duidelijk te maken hebben wij een analyse gemaakt van het zuiver volgen van golden- en dead cross signalen vanaf 1 januari 2000 (zie tabel volgende bladzijde). Daarbij hebben wij in ons onderzoek de eerste transactie volgens de Golden Crosses Beleggingsmethode gedaan bij de eerste golden cross na 1 januari 2000. In de rendementsberekening is geen rekening gehouden met dividend en kosten.

Het begin van deze eeuw kenmerkte zich door de ICT-crisis. Deze crisis veroorzaakte ook bij de Dow Jones index verschillende perioden met verlies. Echter, in vergelijking tot onze eigen AEX-index waren de verliezen gering. Het uiteindelijke rendement vanaf de eeuwwisseling ligt voor de Golden Crosses risico-indicator 118,8%-punt lager dan voor de buy-and-hold strategie. En dat verschil is voor een belangrijk deel toe te schrijven aan de coronacrash. Beleggers op basis van de risico-indicator in de daggrafiek zijn hierdoor op het verkeerde been gezet.

Een belegger die de buy-and-hold strategie had toegepast en tegen de slotkoers van 31 december 1999 had gekocht, had nu een rendement van 214,63% behaald (gemeten in US dollar). De belegger die bij iedere golden cross tegen de slotkoers van die dag had gekocht en op iedere daarop volgende dead cross tegen de slotkoers had verkocht, had een rendement behaald van 95,83%. De Golden Crosses Beleggingsmethode heeft vooral toegevoegde waarde in perioden dat beurzen een langdurige crisis doormaken. Verliezen worden dan beperkt. Belangrijk is echter dat het verkoopsignaal in een vroeg stadium komt, voordat de grote daling aanvangt. En dat het aankoopsignaal weer volgt op een beduidend lager niveau dan het verkoopsignaal. De laatste afgesloten golden cross-fase op basis van onze risico-indicator was de slechtste van deze eeuw. De golden cross-fase werd afgesloten met een verlies van 27,26%. Dat de indicator ook goed werk kan verrichten laat de tabel zien tijdens de kredietcrisis, de periode 2006 t/m 2009, toen geen enkele transactie met een verlies werd afgesloten! Ondanks dat het rendement op basis van het handelen op golden- en dead cross-signalen duidelijk lager is, geeft de Golden Crosses Beleggingsmethode aanzienlijk minder stress. De beste golden cross-fase in de Dow Jones was de periode 3 januari 2012 t/m 11 augustus 2015 met een winst van 40,38%.

Vooral in perioden van sterk dalende lange termijn trends bewijst onze risico-indicator zijn toegevoegde waarde. Van de 19 afgesloten golden cross-fases sinds de eeuwwisseling zijn er 11 verlieslatend geweest. Dit betroffen tot 2020 relatief kleine verliezen.

Onze risico-indicator signaleert overigens geen crashes. Plotselinge sterke koersdalingen kunnen zich onverwacht voordoen, ook in een golden cross-fase. De beurscrash van 1987 is zo’n voorbeeld die niet vooraf door onze risico-indicator werd gesignaleerd. En de coronacrash kan hieraan worden toegevoegd. Een golden cross mag derhalve zeker niet gezien worden als een garantie dat plotselinge forse koersdalingen zich niet kunnen voordoen. Maar het consequent handelen op basis van de signalen betekent in de regel dat verliezen relatief beperkt blijven en de gemiddelde winsten hoger zijn.

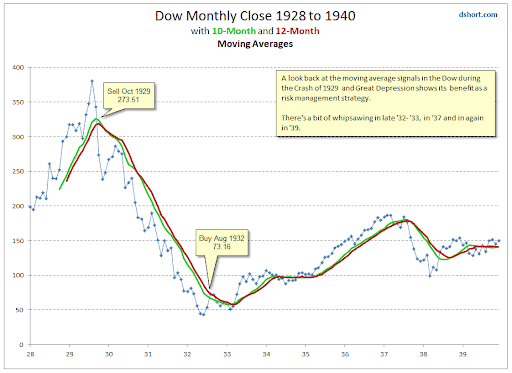

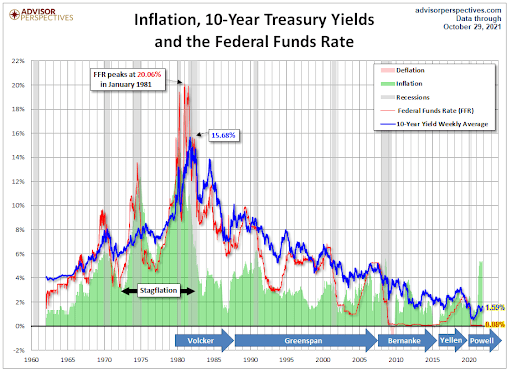

Maar ook bijvoorbeeld tijdens de crash van 1929 en de daaropvolgende depressiejaren was het gebruik van voortschrijdende gemiddelden zeer behulpzaam. De website van AdivsorPerspectives beeld iedere maand onderstaande grafiek af wanneer zij de huidige status analyseren. Het betreft dan wel een 10- en 12-maands voortschrijdend gemiddelde toegepast op de Dow Jones index, maar direct is duidelijk wat de psychologische waarde is van deze twee lijnen. Dag- en week gemiddelden zullen resulteren in meer signalen, zodat wellicht in een vroeger stadium de omslag van een trend kan worden gesignaleerd.

Een vervolg op de coronacrash van vorig jaar kan zich ieder moment opnieuw voordoen. Centrale bankiers en overheden zullen dan opnieuw proberen om een paniekfase te voorkomen. Maar het financiële systeem raakt daardoor steeds instabieler. Eens volgt er een grote correctie die niet binnen 3 maanden kan worden gerepareerd.

Wij realiseren ons dat het startpunt van de vergelijking van de 2 methoden in de tabel op bladzijde 7 arbitrair is. Wij hadden perioden kunnen rapporteren waarin de Golden Crosses Beleggingsmethode superieur was, maar andersom zijn er ook perioden waarbij de buy-and-hold strategie (zoals uit de tabel blijkt) in betere rendementen resulteert. Universitaire onderzoeken wijzen uit dat het gebruik van onze risico-indicator op Amerikaanse beurzen over langere perioden geen extra rendement oplevert. De rendementen zijn ongeveer gelijk aan elkaar. Maar de onderzoeken wijzen wel uit dat het risico van onze beleggingsmethode, op basis van golden- en dead crosses, lager ligt.

De lange termijn bewijst dat het

gedisciplineerd handelen op basis van golden

crosses geen extra rendement oplevert, maar het risico wel verlaagt. Echter, de toegevoegde waarde op Amerikaanse

aandelen is deze eeuw NEGATIEF.

Stap 5: Wat is onze fundamentele visie?

Of een belegging interessant is of niet dient eigenlijk te beginnen met de vraag of de belegging fundamenteel over- of ondergewaardeerd is. Ons inziens dient de fundamentele visie te prevaleren boven onze risico-indicator, een instrument uit de technische analyse. Als een belegging volgens de eigen visie overgewaardeerd is, dan mag de nadruk niet worden gelegd op de uitkomst van de risico-indicator. Onze huidige fundamentele visie is sterk negatief voor de waarderingen van Amerikaanse aandelen. Op basis van verschillende waarderingsmaatstaven, die sinds 1900 worden berekend, is de Amerikaanse beurs nog nooit zo duur geweest.

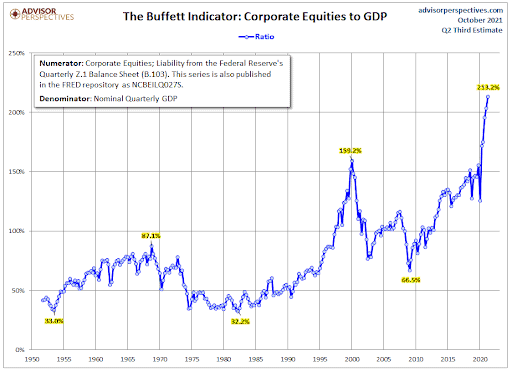

Bij stap 3 refereerden wij al naar de Buffett-indicator, genoemd naar de bekende investeerder Warren Buffett. Volgens deze indicator is de waardering voor Amerikaanse aandelen ten opzichte van de omvang van de hele economie extreem duur (zie grafiek bladzijde 9).

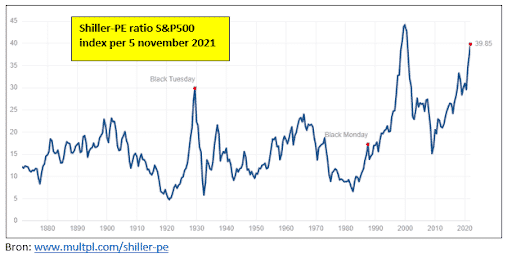

De waarderingen zijn vooral gebaseerd op het ruime monetaire beleid van centrale banken. Wij hechten voor het bepalen van de waardering veel waarde aan de zogenoemde CAPE-waarderingsmaatstaf. Deze Cyclically Adjusted Shiller PE is door econoom Robert Shiller geïntroduceerd en zijn werk is met een Nobelprijs bekroond. In de berekening van zijn waarderingsmaatstaf wordt gebruik gemaakt van de gemiddelde winst over de afgelopen 10 jaar, gecorrigeerd voor inflatie. Door het gebruik van een periode van 10 jaar wordt de economische cyclus in de berekening betrokken.

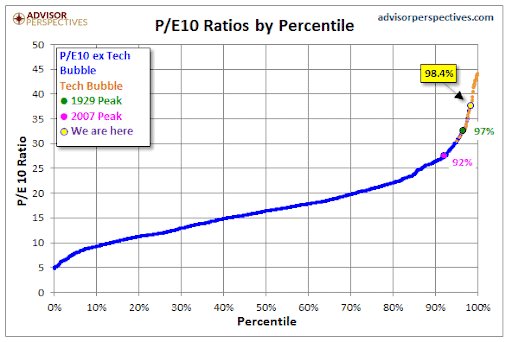

De ratio noteert volgens de website www.multpl.com (zie bovenstaande grafiek) op 39,85 voor de S&P500 (voor de Dow Jones is deze niet bekend). Dit is opnieuw een stijging ten opzichte van de vorige peildatum. Het historisch gemiddelde van de CAPE index ligt op 16,88 en de mediaan op 15,86. Volgens de CAPE ratio is de waarderingsmaatstaf 136% overgewaardeerd! Bij een gelijkblijvende winst ten opzichte van het 10-jaars gemiddelde dienen koersen derhalve fors te dalen (zonder rekening te houden met inflatie).

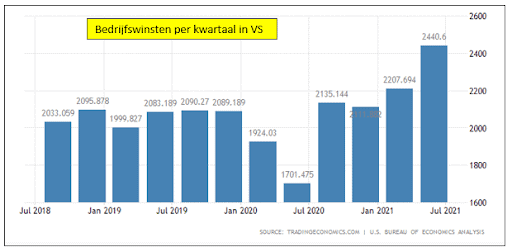

Uit de bovenstaande grafiek blijkt dat de som van de bedrijfsresultaten in het 2de kwartaal flink zijn gestegen en inmiddels ruim hoger zijn uitgekomen dan voor de uitbraak van de pandemie. De records van de Dow Jones index zijn op basis van die winstontwikkeling mogelijk te rechtvaardigen.

Op basis van de Shiller PE, oftewel de PE10, is de huidige waardering voor Amerikaanse aandelen extreem (zie bovenstaande grafiek).

Alleen tijdens de ICT-hype, rond de eeuwwisseling, waren er gelijkwaardige koers-winstverhoudingen. Het Golden Crosses Beleggingsmodel geeft al maanden een negatieve fundamentele status voor Amerikaanse aandelen aan. Dit in tegenstelling tot de andere grote regio’s in de wereld die neutraal gewaardeerd zijn.

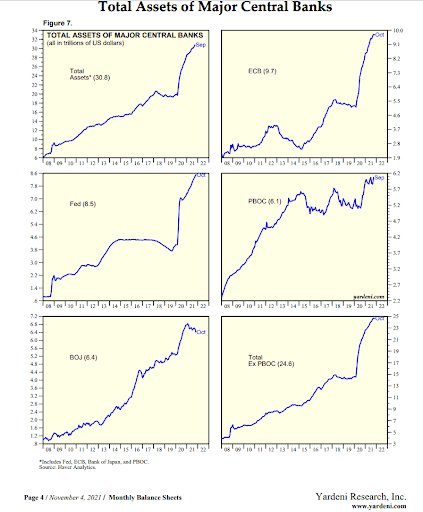

Om de bijzondere tijd waarin wij nu leven extra te benadrukken, hebben wij twee grafieken opgenomen die het centrale thema van de financiële wereld zijn. De onderstaande grafiek geeft de omvang van de balans van de belangrijkste centrale banken in de wereld aan. Waarbij de eerste grafiek de som weergeeft van alle grote belangrijke centrale bankbalansen.

Er wordt veel kunst en vliegwerk toegepast om de wereldeconomie te blijven redden van een implosie. Door de coronapandemie zijn grote delen van de economie geraakt. Nog steeds is het leven in de wereld niet terug op normaal. Een “normaal” wat ook niet meer terugkomt, als wij de agenda van de wereldleiders mogen geloven. Door de noodsteun zijn faillissementen op een dieptepunt en de som van bedrijfswinsten hoog. Er lijkt op de financiële markten dus geen sprake van een mondiale crisis.

De centrale bankiers voeren naast een opkoopbeleid van financiële activa ook een beleid gericht op vrijwel 0% officiële renteniveaus.

In de onderstaande grafiek is zichtbaar dat de rode lijn nog steeds op een dieptepunt noteert. De lange rente (blauwe lijn) ligt hoger dan het dieptepunt. Dit terwijl de inflatie (groene staafjes) relatief gezien aan het exploderen zijn. De laatste keer dat de inflatie hoger was dan de lange en korte rente was in de jaren ’70, tijdens de stagflatieperiode. Tijdens beide oliecrisissen. Wat dat betreft lijkt de huidige fase veel op die periode. Echter, ons inziens is het huidige fundament nog slechter! Schuldenratio’s zijn groot en daarnaast liggen de 2 grootste economieën met elkaar op ramkoers. Inflatie is een sluipmoordenaar.

Langzaam lijkt de markt te tenderen naar een schaakmat van de centrale bankiers. In de VS is de inflatie inmiddels opgelopen naar 5,4% op jaarbasis. Dit terwijl de rente op een spaarrekening rond de 0% noteert. Daarnaast is er vrijwel in ieder land een soort vermogensbelasting. Spaarders verliezen op deze manier circa 6% tot 7% op jaarbasis op de koopkracht van hun vermogen bij een onveranderde situatie. En het lijkt of belastingtarieven opwaarts zullen worden herzien. Desastreus!

Wij blijven dus fundamenteel NEGATIEF gezien de extreme waarderingen.

Conclusie:

De Dow Jones heeft op basis van de Golden Crosses Beleggingsmethode de volgende status:

- Huidige status risico-indicator: POSITIEF

- Breedte van de trend: LICHT POSITIEF

- Betrouwbaarheid huidige golden cross: POSITIEF

- Lange termijn rendement obv risico-indicator: NEGATIEF

- Fundamentele waardering: NEGATIEF

De risico-indicator wijst op het moment van schrijven op een lange termijn stijgende trend. 18 van de 30 bedrijven bewegen in een golden cross-fase. De stijging wordt lang niet zo breed meer gedragen. Op basis van de “3-dagen-regel” kan dit aantal de komende weken zelfs afnemen naar 17. De stijgende trend is dus onderliggend aan het verzakken.

De huidige fundamentele waarderingen zijn in historisch perspectief nog absurder dan voor de coronacrash. Bedrijfswinsten zijn op totaalniveau meer dan hersteld. Maar verschillende sectoren maken extreem slechte tijden mee, wat ook het aantal toenemende dalende trends verklaart bij steeds meer bedrijven. Ook op (geo)politiek vlak, zoals wij dagelijks aangeven via onze andere publicaties, zijn er veel uitdagingen. Zelden hebben wij zoveel militaire conflicten en dreigementen tussen landen gezien dan nu.

De Golden Crosses Beleggingsmethode hecht meer waarde aan de fundamentele visie dan aan de stand van de door ons gebruikte risico-indicator. Beide invalshoeken bevestigen elkaar momenteel niet. Het is daarom raadzaam om Amerikaanse aandelen te onderwegen in de beleggingsportefeuille. Het is verstandiger om op zoek te gaan naar beleggingscategorieën, regio’s, sectoren en/of individuele beleggingen waarbij zowel fundamenteel als op technisch vlak de signalen positief zijn. U kunt immers iedere euro maar één keer beleggen.

Wat ons betreft zijn er dus betere alternatieven voorhanden dan een tracker op de Dow Jones-index of een andere grote Amerikaanse beursindex. Zo is bijvoorbeeld de fundamentele status voor de wereldwijde aandelenindex al maanden minimaal neutraal en heeft de afgelopen 12 maanden slechts 2% minder rendement behaald dan de Noord-Amerikaanse aandelenbenchmark. Oftewel meer spreiding en lagere waarderingen in combinatie met minder risico tegen een iets lager rendement.

De geschiedenis leert ons wat er gedurende alle voorgaande keren is gebeurd. Extreme waarderingen worden op den duur gevolgd door extreme correcties.

“This time will not be different”.