Een alsmaar stijgende goudprijs is een voorbode van slecht nieuws

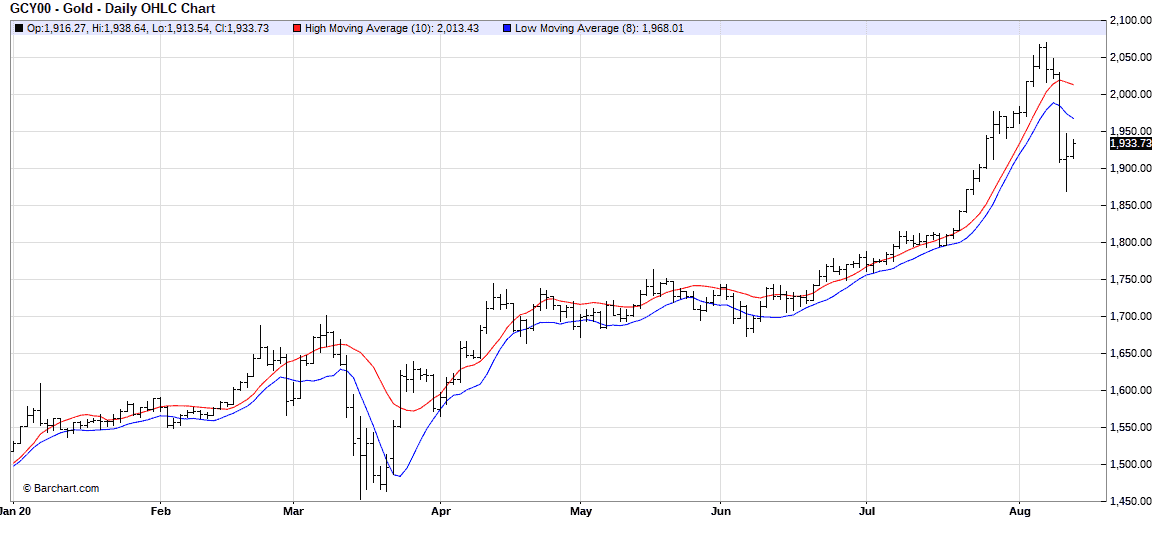

Op 5 augustus tikte de prijs van goud het recordniveau aan van $ 2041 per troy ounce. Nooit eerder was de prijs van goud zo hoog. Inmiddels is de prijs weer onder $ 2.000 gezakt, maar velen denken dat de huidige rally nog lang niet voorbij is. De basis voor de huidige spurt is nog steeds het beleid van centrale banken, bedoeld om de negatieve effecten van Covid-19 voor economie en bedrijf op te vangen en te verzachten. Het gevolg van dat beleid is wel, dat de rente extreem laag is en dat door het grootschalig opkopen van schuldpapier het rendement daarop bijna negatief is. Tegelijkertijd beginnen inflatieverwachtingen weer voorzichtig op te lopen. En dus denken veel beleggers: geef mij maar een troy ounce goud.

Goud is zodoende in een wereld van extreem lage rendementen een steeds belangrijkere plaats in menig portfolio gaan innemen. Zelfs sommige hedge funds hebben zich bekeerd tot het kopen van goud. Gelet op de groeiende schaarste van het gele goedje denken sommige van die hedge funds dat de prijs van een troy ounce kan oplopen naar een niveau van $ 2400. Als inflatie weer de kop gaat opsteken en de vraag rijst naar een vergelijkbaar niveau als ten tijde van Paul Volcker, nu bijna 40 jaar geleden, dan dromen ze zelfs van een prijs van $ 6700.

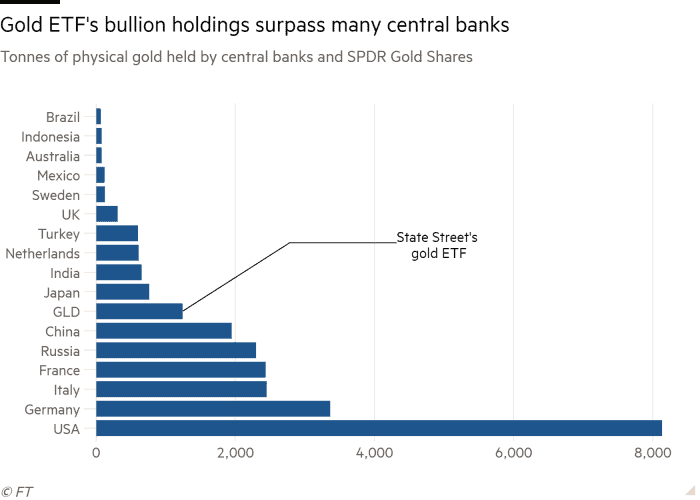

Nieuw in deze dagen is, dat het vooral ETF’s zijn die de goudprijs stutten door massaal fysiek goud in te slaan. Een goudetf als SPDR Gold Shares heeft nu meer goud opgesteld liggen in kluizen dan bijvoorbeeld een land als India. Volgens goudpropegandisten kan de vraag nog wel een tijdje aanhouden. Beleggers hebben ongeveer 3% ingeruimd voor goud. In de jaren tachtig van de vorige eeuw was dat al snel het dubbele. Voor etf’s is er zo bezien nog een veel langere weg af te leggen. Goudetf’s vertegenwoordigen slechts 2,5% van het totaal wereldwijd beheerd vermogen door etf’s.

Critici worden niet moe erop te wijzen dat goud een zeer volatiele belegging is. De prijs kan fors omhoog, maar ook zeer fors omlaag, zoals de jaren zeventig van de vorige eeuw (-55%) en de jaren na 2011 (-33%) bewezen hebben. En ook nu schijnt er volgens de critici sprake te zijn van een zwaan-kleef-aan effect. Beleggers blijven instappen zolang de prijs stijgt. En zo schept de goudmarkt zijn eigen waarheid! Zolang een valuta als de dollar voortdurend lijkt te verzwakken, kunnen goudbeleggers de indruk hebben dat ze controle hebben over hun vermogen door goud te kopen.

Kortom, er zijn nogal wat redenen voor beleggers om goud te kopen. Eigenlijk gebeurt met goud wat al een tijdje aan de hand is met de grote techfondsen. Ook hier is een scala aan motieven voorhanden om toch maar dit beperkt aantal aandelen te kopen. Koersen zullen blijven stijgen, omat de bedrijven zullen groeien dankzij de transitie van een fysieke naar een digitale wereld. Een motief is ook, dat deze bedrijven financieel kerngezond zijn en ze tegen een stootje kunnen. En dan heb je altijd de onderliggende gedachte dat, mocht puntje bij paaltje komen, centrale banken zullen ingrijpen om erger te voorkomen.

Goud is een must have belegging geworden, waar steeds meer beleggers belangstelling voor krijgen. Het voor de hand liggend resultaat is dat de goudprijs (te ver) doorschiet. Misschien is dat doorschieten onderdeel van een groter geheel dat wijst op een fundamentele wijziging in het gedrag van beleggers. Het lijkt erop, dat steeds meer beleggers risicovolle assets niet langer als risicovol beschouwen. Zo winnen junk bonds in sneltreinvaart aan populariteit. Het aspect van risico lijkt totaal uit het oog verloren. De businesscycle is niet meer wat die ooit was, lijkt menigeen te denken. Dat dacht menigeen ook in 2008/09. We weten allemaal wat het betekent als het mantra gaat overheersen: this time its different!

Cor Wijtvliet