Column: Het lijkt even klaar

We zijn in de financiële wereld om zaken (lees producten) tot een hype te maken en komen met slimme hippe bijnamen en acroniemen voor producten. Zo wil iedereen mee doen en meepraten. Tot voor kort hadden we een acroniem: FANG, dit werd FAANG en toen kwam een naamswijziging van Facebook (Meta Platforms) en werd het acroniem noodgedwongen opgevolgd door (bijnaam) Magnificent 7. Van de Magnifieke 7 zijn we naar slechts 4 winnaars gegaan en dus werd het tijd voor iets nieuws. Zijnde de nog Magnifiekere: Granolas. Dat is weer een acroniem en werd volgens de verhalen in de media bedacht door Goldman.

Kortom van gekke geit (lees marketing) weten we soms niet wat we moeten verzinnen om beleggen hip en hot te houden. De oude beleggers die tevreden zijn met een dividend van 5 procent en een kleine koerswinst van een soortgelijk percentage zijn net als de Dino’s en dus naar het lijkt al lang uitgestorven. De huidige beleggers zijn met 50 procent in een maand niet tevreden en jagen nog meer rendement na om te consumeren en schulden af te betalen en pakken zeker geen winst. Nu was het niet winstpakken gek genoeg ook nog een winstgevende strategie. Immers wat steeg, steeg nog meer.

Het Toverwoord

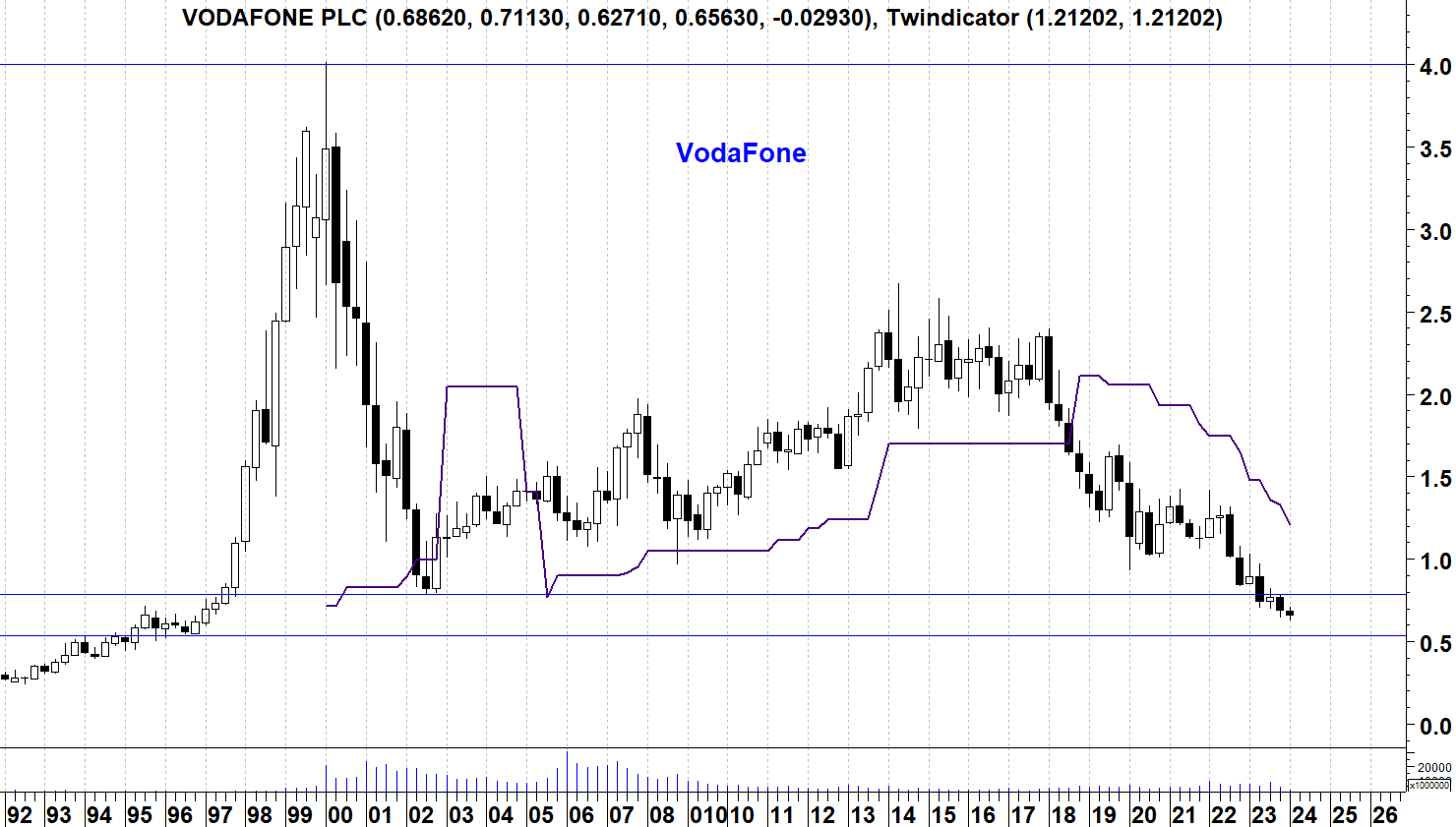

Ai blijkt een toverwoord achter de grootste stijgingen, zoals ooit Triple play en Dot.com toverwoorden waren. De Triple play was voor wie het niet meegemaakt heeft begin 2000 het gelijktijdig aanbieden van Televisie, internet en telefonie via dezelfde dataverbinding. Media bedrijven werden gekocht door Telecom bedrijven, om voor de juiste content te zorgen om zo consumenten te verleiden tot een pakket van 1 provider. Kabelaars (UPC, KPN Qwest, Versatel, etc.) investeerden zich helemaal rot om mee te gaan in deze trend. Het internet kon niet zonder data verbindingen en dus was een investering in een Telco veilig. Maar in het uitrol proces bleek de prijsdruk zo groot te worden dat eerdere fantasieën slechts zeepbellen bleken te zijn en wat niemand had verwacht gebeurde juist. De Telco’s kregen het heel zwaar en vielen ondanks enorme cashflows om. In 2000 knapte plots de internetzeepbel en ook de telecom zeepbel spatte uiteen. Van vele bedrijven werd later helemaal niets meer vernomen en de overlevende bedrijven halveerde met groot gemak in koers.

Drawdown nooit van gehoord

Iedereen lijkt die daling nu al weer vergeten en ook de crisissen eerder (en die er later op volgden) zijn vergeten en vergeven. Oktober 1987 met een min van meer dan 27 procent in de AEX in een maand klinkt nu als een mooi koopmoment. We zijn dus ook rekenregels vergeten dat je na een daling van 50 procent eerst weer 100 procent moet stijgen om op je oorspronkelijk investering terug te komen. Ook zijn we vergeten dat winstnemen veel gemakkelijker is dan verliesnemen. Tijdens een correctie wordt de angst om mee te doen ineens groter dan de angst om iets te missen. Wellicht moet iedereen zich verdiepen in wat historisch gezien normale maandrendementen zijn.

Het magische woord

Zoals de rovers in het sprookje van Ali baba, “Sesam open u” riepen en de berg zich opende zo is de afgelopen tijd Ai (Artificial intelligence) het grote toverwoord waar veel bedrijven iets over gillen tegen de beleggers en beleggers hun portemonnee openen. Het mooiste voorbeeld van de koning van de hype bedrijven is Nvidia. Die gaat van PC’s (videokaarten), naar spelletjes, naar cloud, naar Bitcoin mining om vervolgens naar Ai te gaan. Inmiddels met een beurswaarde van $1,79 Biljoen oftewel 1.790 miljard en werd recent meer waard dan gigant Amazon dat ‘slechts’ 1.760 miljard dollar waard is. In het FD werd verwezen naar een analyse van Bloomberg waaruit bleek dat al meer dan 40% van de bedrijven die in de S&P500 zijn opgenomen Ai in hun jaarverslagen noemen. In Nederland wordt bijv. in het jaarverslag dat ASML de kreet Ai 23 keer genoemd. De uitgeverijen Wolters Kluwer en Relx (Elsevier) stegen recent nadat zij verklaarde veel van Ai te verwachten en nu waren het juist deze uitgevers die in 2000 riepen iets met Dot Com te gaan doen… Wat wisten ze toen nog niet. Maar nu is alles anders toch?

Zelfs beurswaakhond (SEC) waarschuwt

Op het journaal zien we verhalen over de gevaren van Ai, in de zaterdag NRC van 17 feb staan een aantal bijdragen waarin diep ingegaan wordt op de gevaren van Ai, op nieuwswebsite Nu.nl stond een stuk met een waarschuwing, op TV was er afgelopen week een documentaire waar op de gevaren gewezen werd en ook de SEC kwam met een harde waarschuwing. Is Ai een moderne versie van de implementatie van de stoommachine, die bij introductie ook de burgers onrust gaf (herrie, warmte, rook, stoom), of moeten we ons deze keer echt zorgen maken over een techniek die ons leven te ingrijpend gaat veranderen? Kunnen bedrijven met al deze angsten wel ongehinderd groeien? Wat betekend dit soort soms irrationele angsten voor de implementatie van de technieken en dus voor de waarderingen van bedrijven?

Even terug naar de SEC

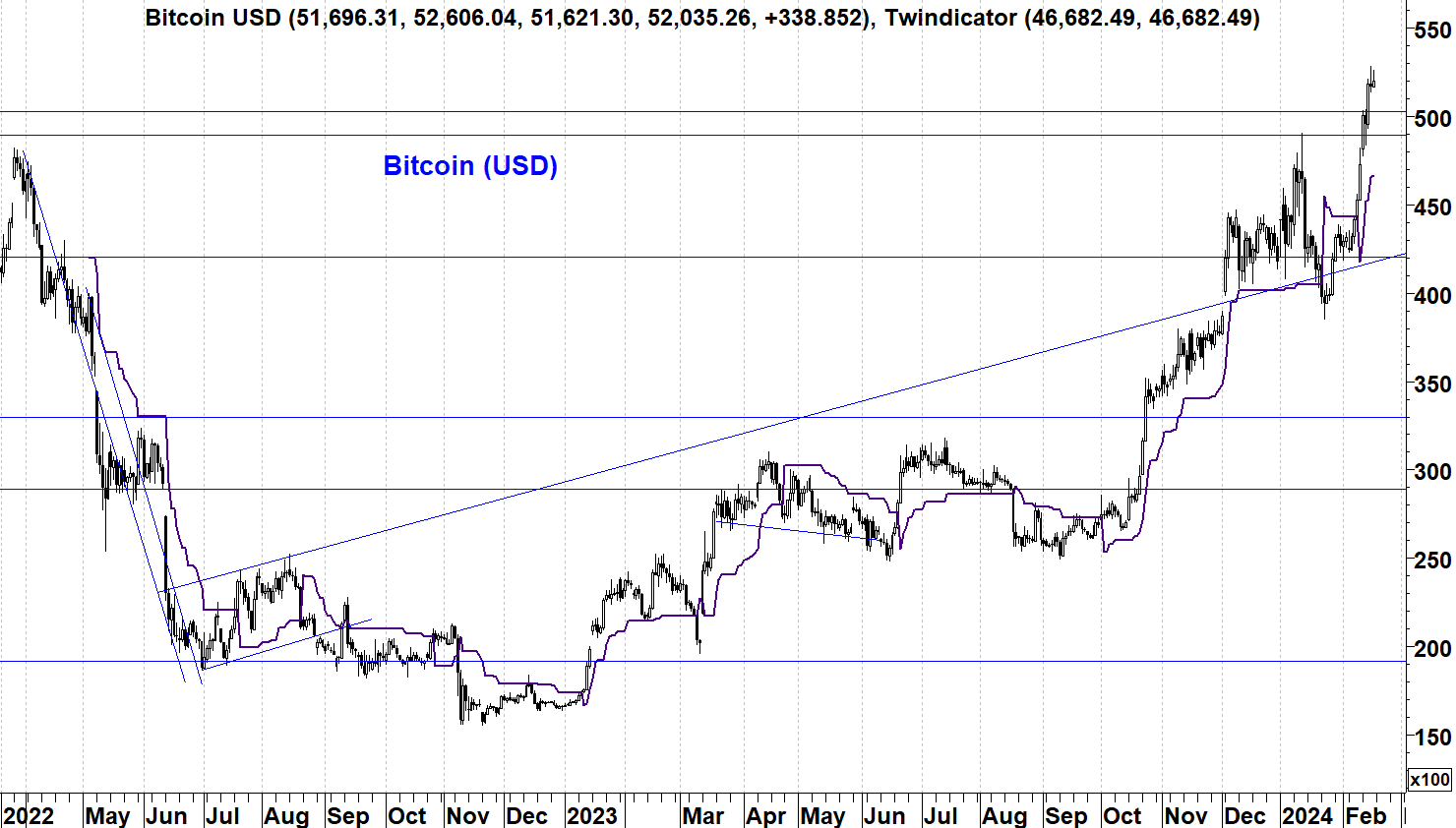

De Amerikaanse Beurswaakhond SEC maakte vorige week bekend zich zorgen te maken over Ai en dan niet angsten die ik net beschreef maar meer dat beursgenoteerde bedrijven te snel het woord Ai noemen om soms oneigenlijk te profiteren van de trend (lees: Hype). De voorzitter G. Gensler kwam met zijn waarschuwing bij een toespraak bij de Yale Law School en benoemde dat aandelen zich eigenlijk schuldig maakten aan ‘Ai-washing’. Dat wil de SEC in de toekomst gaan voorkomen. Dus ondernemingen die zeggen iets met Ai te doen, moeten dat het gaan specificeren. Hoe groot is Ai nu bijvoorbeeld in Microsoft? Wordt niet het meeste verdiend met de Office software? Overigens werd Microsoft niet specifiek genoemd. Ook moeten Ai bedrijven overwegen of ze die informatie aan iedereen moeten openbaren. Of dat dan weer goed is voor de concurrentie en de investeringen rendabel maakt laat ik even in het midden. … Sprekende over gebruik maken van termen, maken we een sprong naar de Bitcoin.

Een serieuze anekdote

Toen ik rond 2000 een column had, op de toen grootste beleggingssite en de term “toekomstige vermogensbeheer” in de mond nam terwijl een vergunningsaanvraag liep kwam er direct een mail van de AFM bij de redactie dat deze term a la minuut verwijderd moest worden want dit was een beschermde titel, het zou zelfs de uitslag van de aanvraag beïnvloeden als niet direct gehoorgegeven werd…Maar nu in 2024 krijg ik van Microsoft en Google bijna dagelijks “nieuws” wat vermogensbeheerders van de Bitcoin vinden en hoe hoog ze de Bitcoin wel niet zien… Als je het verhaal vervolgens leest zijn het geen beheerders maar influencers (lees: speculanten) die iets roeptoeteren en andere aanzetten tot kopen. Maar ik neem aan dat de toezichthouders er ook nu weer druk mee zijn. Want dit geeft de Bitcoin echt een vals gevoel van vertrouwen bij het grote publiek.

In de Mix

Afgelopen week kregen we ook een slechte mix op de beurs in dit geval een mengeling van een hogere PPI, een hogere CPI en dit ook nog eens gemengd met slechte economische cijfers. Deze mix of cocktail noemen we ook wel: Stagflatie en toen ik nog economie op school kreeg leerden we iets ouderwets: namelijk dat Stagflatie niet goed voor bedrijfswinsten en dus ook niet goed voor aandelenkoersen was. Maar de huidige beleggers hebben klaarblijkelijk een nieuwe leermethode, want die reageren niet of nauwelijks op dit soort slechte cijfers. Erger nog een goudvis lijkt een langer geheugen te hebben dan de aandelenbeleggers die al weer vergeten waren dat de FED ook gezegd had dat er voorlopig nog geen verlagingen aan zaten te komen en dat we geen 6 maar eventueel 2 verlagingen gaan krijgen. Echter, de over het algemeen slimmere obligatie beleggers, reageerde wel met een rente stijging in de obligatiemarkt en niet alleen in de T-bonds maar ook in de Europese Bunds.

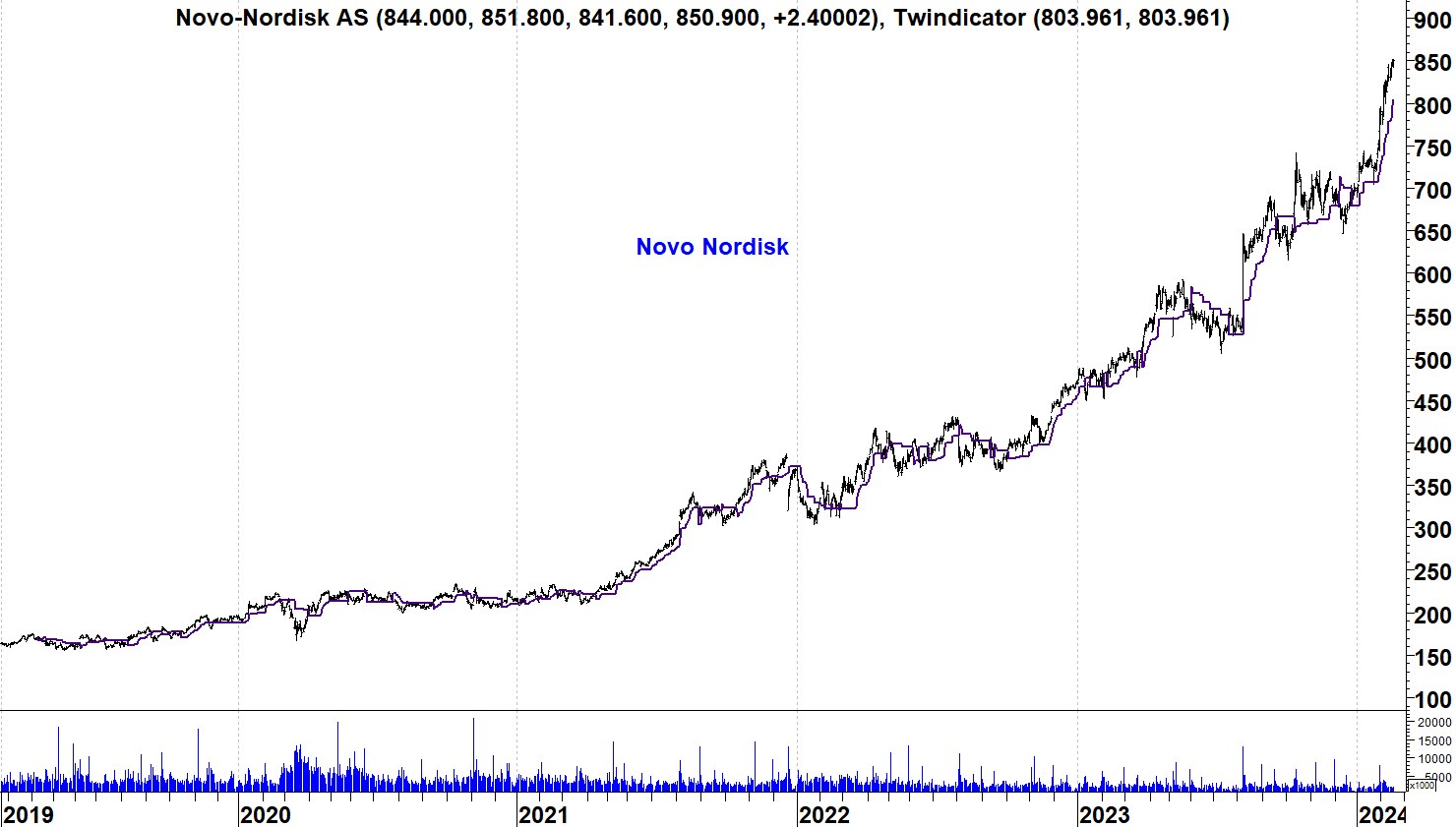

Oud worden achter de Granolas?

Toch nog even terug naar de Granolas want wellicht bedenkt u nu meerdere alinea’s verder… wat zijn dat en welke bedrijven behoren hier toe?

Goldman Sachs noemt de Granolas: GSK, Roche, ASML, Nestlé, Novartis, Novo Nordisk, L’Oreal, LVMH, AstraZeneca, SAP en Sanofi. Nu zijn het maar 8 letters en als ik goed tel zie ik 11 bedrijven en verdere vragen die bij mij opkomen is: Is de L nu van L’Oreal of toch van LVMH en los dat ze een klinker kochten en dat het een mooi bedrijf is, waarom ASML in dit rijtje?

Volgens Goldman waren deze elf bedrijven verantwoordelijk voor 60% van de rendementen op aandelen in de Stoxx Europe 600, terwijl ze maar ongeveer een kwart van de marktkapitalisatie van alle ondernemingen in die index uitmaken. Deze bedrijven waren een van de belangrijkste redenen waarom de Europese aandelenmarkt het vorig jaar ondanks dat de economie hevig kwakkelt toch nog goed deed.

We quoten even het FD die weer Goldman quote: “Ook in de huidige economische omstandigheden staan de bedrijven, de ‘Europese Champions League’ volgens Goldman Sachs, er goed voor, met een sterke winstgroei, lage volatiliteit, hoge en stabiele marges en een sterke balans. Bovendien, zo stellen de analisten van de zakenbank, zullen zij profiteren van de groeiende populariteit van passief beleggen en het gebrek aan liquiditeit op de Europese aandelenmarkten.”

Nu vraag ik me af of het echt een voordeel is dat er een gebrek aan liquiditeit is? Maar we quoten nogmaals: “De aandelen zijn weliswaar duur, met een koers-winstverhouding van 20, maar niet zo duur als hun Amerikaanse evenknieën, waar dertig keer de winst voor wordt betaald. Hun winstgroei is met 7% per jaar de aankomende jaren zo sterk dat Goldman verwacht dat de Granolas het leeuwendeel van de groei van de Stoxx 600 gaan uitmaken. Ook vormen de Granolas een meer diverse club bedrijven vergeleken met het Amerikaanse zevental. Kortom: de vezels, vitaminen en mineralen van de Europese economie hebben volgens Goldman Sachs een mooie toekomst.”

Nu heb ik de dames en heren van Goldman hoog zitten, dus ik zal niet zeggen dat het allemaal anders is. Kortom doe ermee wat je wilt, maar ik ben dus niet zo fan van hypes dus pas op voor crowed trades.

Naar de grootste hyper de hype

Nvidia komt op woensdag 21 februari nabeurs met cijfers. Iedereen is benieuwd wat de data centeractiviteiten doen en gaan doen. Het aandeel is dit jaar en dat nog maar net begonnen, meer dan 50 procent gestegen en staat in mijn ogen hoog gewaardeerd. In maart krijgen we grote herschikkingen in de Nasdaq en de S&P en zullen dus de grote winnaars afgeroomd worden en de andere zwaarder in de index komen. Dat zal de winnaars dan al dan niet tijdelijk even op een achterstand zetten.

Het blijft leuk

Vorige week wees ik er al op dat we in de week grafiek van Nvidia de laatste 5 weken alleen maar grote stijgingen hadden laten zien en dit historisch zelden voorkomt. Prompt hadden we de afgelopen week een Doji boven in de trend. Doji’s geven twijfel aan en twijfel kan omslaan in zowel een verdere koop, als een draai naar een nieuwe trend (lees daling). Maandag is de VS dicht maar na de cijfers weten we meer. Persoonlijk heb ik met een klein bedrag een gokje omlaag genomen maar dit is speculatief.

Toch wel een beetje vreemde eend,

Persoonlijk vond ik ASML een vreemde keuze in de Granolas omdat de rest weinig of niets met Tech heeft. ASML heeft Chinese afnemers en dus zijn de verkiezingen in de VS een belangrijk punt. Krijgen we wel, of geen Trump? Persoonlijk heb ik al eerder gezegd dat ik op deze niveaus geen ASML durf te kopen. Maar verkoopsignalen hebben we ook nog niet.

Tech is in een moeilijke fase

Sowieso vind ik alle Chippers in een moeilijke fase. Neem Advanced Micro Devices (AMD). Het aandeel is dit jaar meer dan 25 procent gestegen en is op een Koerswinstverhouding van 330 beland. In vergelijking met de echte toppers is dit aandeel maar beperkt gestegen. Maar kijken we naar de grafiek dan is de vraag hebben we een consolidatie patroon of toch een toppatroon? Uiteindelijk weten we dit pas als we door de Twindicator omlaag gegaan zijn of toch niet.

Intel is eigenlijk hetzelfde verhaal?

De koerswinst verhouding is 108,50 maar dit jaar is het rendement 9 procent negatief. We staan door deze slechte performance reeds onder de Twindicator en hebben dus ondanks de daling gewoon verkoopsignalen.

Insider verkopen

Amazon heeft een Twindicator op 164,20 USD en zit dus ondanks de grote hoeveelheid aandelen die door de topman verkocht worden nog boven dit niveau en nog steeds iets meer dan 13 procent in de plus voor het jaar. De koerswinst staat op 58,46 en de vraag is dus of er genoeg groei is om dit soort niveaus te verantwoorden.

Een heel bijzondere week

De AEX die normaal gesproken een hoge correlatie met de Amerikaanse markten heeft, reageerde afgelopen week opnieuw weer niet op neergaande bewegingen uit de VS en dat geeft aan dat we of, “er niet meer toe doen”, of “heel erg speciaal zijn” in Nederland. Iedereen mag het zijn eigen uitleg geven. De Twindicator staat op 837,47

Valse uitbraak Dax

De Dax deed een poging om door de weerstandslijn te doorbreken, maar viel weer terug en maakte een omgekeerd hamer patroon. Bovenin de trend zou dit een omkeer patroon kunnen zijn. De Twindicator voor de Dax future staat op 16.782,17

De Nasdaq ging wel ietsje omlaag, maar ook die daling mag nog geen naam hebben. De Twindicator voor de Nasdaq Composite Index staat op 15.531,84

Tot slot

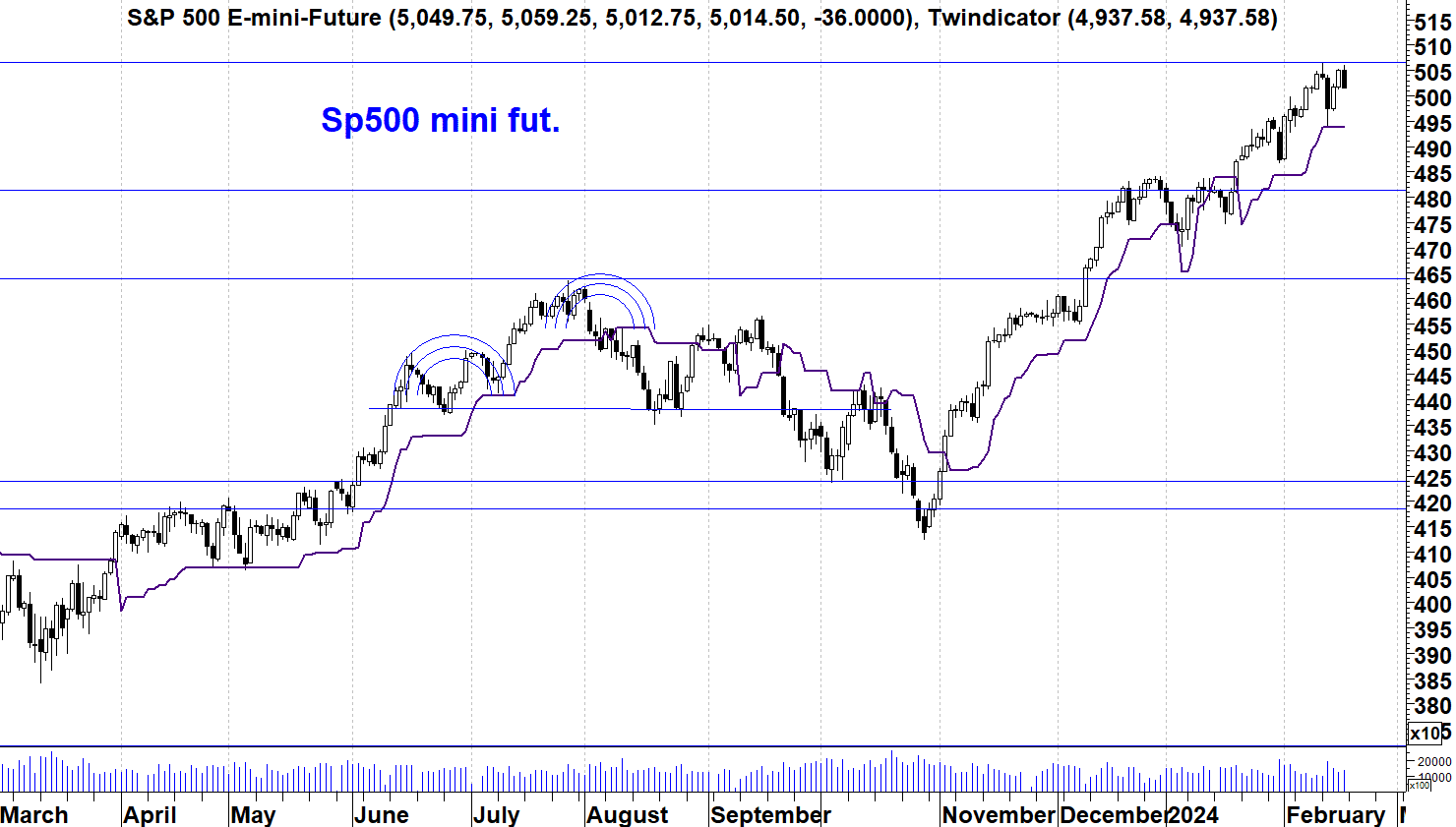

Ook is het goed om de Twindicator in de S&P500 mini futures goed in de gaten te houden want deze ligt op 4.937,58 pas onder dit niveau moet je je officieel beschermen. Echter ik hou ervan om vooruit te lopen op de draai en zou nu al reeds bescherming willen aanraden.

Maandag de VS dicht in verband met Presidentsday

Vorige keer noemde ik al dat het bizar is dat mensen eisen dat een bank of pensioenfonds geen fossiele investeringen meer mag doen. Mocht je de tijd over hebben voor een filmpje over “stop nu met fossiel”, kijk dan even naar een recente uitzending van Arjan Lubach

Resume: de Indices hebben nog geen verkoopsignalen maar nu het cijferseizoen ten einde komt gaan we impulsen missen om nog hoger te gaan. Een al dan niet tijdelijke bescherming of wat geld van tafel halen lijkt geen gek idee.

Disclaimer

Deze Column/blog is op persoonlijke titel geschreven door: Cees Smit en wordt mede in het licht van zijn Actief Offensief portefeuille (ooit ook wel de Guardian/ Lage Landen strategie) gepubliceerd op de Today’s Group website en verschijnt ook op andere websites. Deze absolute return strategie is geheel onafhankelijk van de andere portefeuilles/strategieën van de Today’s Group en speelt ook indien noodzakelijk in op dalingen (correcties). Daarmee is deze strategie niet voor iedere belegger geschikt. Deze column is geen persoonlijk advies en ook niet geschreven als een beleggingsadvies. Iedere vorm van beleggen brengt risico’s met zich mee.

Deze column is volledig op persoonlijke titel en kan mogelijkerwijs niet de mening van het bedrijf (Today’s Group BV) vertegenwoordigen, maar is altijd de professionele mening van Cees Smit (vroeger Frank van Dongen) en wordt als gedachte gedeeld en als strategie toegepast in de Actief Offensief portefeuille (voorheen Lage Landen portefeuille). Geschreven in het weekend van 17 /18 februari. (publicatiedatum maandag 19 februari 2024).